BahasBerita.com – Pajak ekonomi digital di Indonesia telah berhasil mengumpulkan Rp 41 triliun hingga September 2025, yang berasal dari sektor Pelaku Usaha Mikro dan Kecil (PSME), pinjaman online (pinjol), dan cryptocurrency (kripto). Pendapatan ini menegaskan peran penting layanan digital dalam memperkuat keuangan negara sekaligus mendorong pertumbuhan ekonomi digital nasional yang semakin pesat.

Perkembangan pesat ekonomi digital di Indonesia menuntut adaptasi kebijakan fiskal yang responsif dan efektif. Kontribusi pajak dari sektor digital menjadi sumber pendapatan strategis yang mendukung Pembangunan Nasional. Namun, pengenaan pajak ini juga berimplikasi pada dinamika pasar dan perilaku pelaku usaha serta investor, terutama di segmen PSME digital, fintech pinjol, dan aset kripto yang memiliki karakteristik unik dan risiko tersendiri.

Artikel ini menyajikan analisis komprehensif terkait data terbaru pendapatan pajak ekonomi digital tahun 2025, dampak ekonomi dan pasar dari kebijakan pajak digital, serta proyeksi dan rekomendasi kebijakan yang dapat memperkuat ekosistem ekonomi digital dan fiskal Indonesia. Pembaca akan mendapatkan pemahaman mendalam dengan dukungan data resmi, analisis risiko, serta implikasi investasi yang relevan.

Untuk memahami lebih jauh bagaimana pajak digital berkontribusi pada perekonomian nasional dan bagaimana pelaku usaha serta investor harus bersiap menghadapi perubahan regulasi di masa depan, mari kita telaah data dan analisis berikut secara rinci.

Analisis Data Pajak Ekonomi Digital Tahun 2025

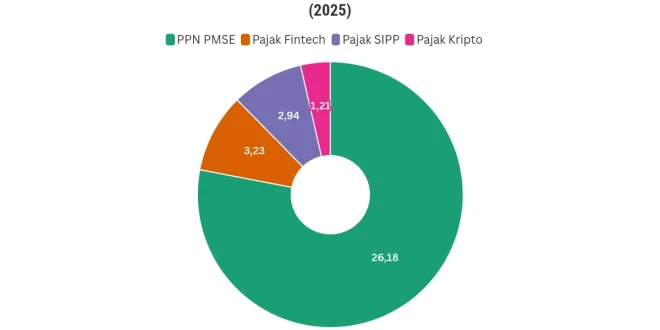

Pendapatan pajak dari ekonomi digital Indonesia pada tahun 2025 mencapai Rp 41 triliun, menunjukkan peningkatan signifikan dibandingkan Rp 28 triliun pada tahun 2023. Kontribusi terbesar berasal dari tiga sektor utama: PSME digital, pinjaman online (pinjol), dan transaksi cryptocurrency (kripto). Direktorat Jenderal Pajak Indonesia melaporkan pertumbuhan konsisten dalam pengumpulan pajak digital dengan tren adopsi teknologi yang semakin meluas.

Rincian Pendapatan Pajak dari PSME Digital

Pelaku Usaha Mikro dan Kecil (PSME) yang bertransformasi ke digital memberikan kontribusi pajak sebesar Rp 18 triliun pada 2025, naik 25% dibandingkan tahun 2024. PSME digital mencakup usaha yang memanfaatkan platform e-commerce, digital marketing, dan pembayaran elektronik. Pertumbuhan PSME digital didorong oleh kemudahan akses teknologi dan peningkatan literasi digital di kalangan pelaku usaha.

Tren ini ditunjukkan oleh data transaksi digital PSME yang meningkat sebesar 30% YoY (year on year). Pajak yang dikenakan berupa Pajak Penghasilan (PPh) dan Pajak Pertambahan Nilai (PPN) atas penjualan produk dan jasa secara digital. Pemerintah menerapkan sistem pemantauan digital untuk memastikan kepatuhan pajak yang optimal.

Pajak dari Sektor Pinjaman Online (Pinjol)

Sektor fintech pinjaman online berhasil menyumbang pendapatan pajak sebesar Rp 12 triliun pada 2025, meningkat 40% dari tahun sebelumnya. Volume transaksi pinjol mencapai Rp 120 triliun dengan rata-rata pertumbuhan transaksi bulanan 10%. Pajak yang dikenakan mencakup PPh atas bunga pinjaman dan PPN atas layanan keuangan digital.

Peran pinjol penting dalam inklusi keuangan, memperluas akses kredit bagi masyarakat yang tidak terjangkau perbankan konvensional. Namun, regulasi pajak yang ketat mengharuskan pinjol menyesuaikan sistem pelaporan dan pembayaran pajak secara transparan. Hal ini berdampak pada biaya operasional dan strategi harga layanan pinjol.

Pajak dari Kripto

Transaksi kripto di Indonesia pada 2025 menghasilkan pajak sebesar Rp 11 triliun, menunjukkan lonjakan 50% dibandingkan 2024. Regulasi pajak kripto sudah mencakup pajak atas keuntungan modal (capital gain tax) dan PPN atas transaksi aset digital. Pemerintah meningkatkan pengawasan melalui sistem pelaporan elektronik dan kerja sama dengan platform exchange kripto.

Pasar kripto yang volatil berdampak pada pendapatan pajak yang berfluktuasi, tetapi tren adopsi aset digital terus meningkat. Investor kripto perlu memahami implikasi pajak ini dalam perencanaan keuangan untuk mengoptimalkan hasil investasi dan memastikan kepatuhan.

Sektor | Pendapatan Pajak 2025 (Rp Triliun) | Pertumbuhan YoY (%) | Volume Transaksi (Rp Triliun) | Jenis Pajak Utama |

|---|---|---|---|---|

PSME Digital | 18 | 25% | 150 | PPh, PPN |

Pinjaman Online (Pinjol) | 12 | 40% | 120 | PPh Bunga, PPN |

Kripto (Cryptocurrency) | 11 | 50% | 80 | PPh Capital Gain, PPN |

Total | 41 | 38% | 350 | – |

Tabel di atas menggambarkan gambaran lengkap pendapatan pajak dari ekonomi digital yang semakin meningkat, dengan pertumbuhan rata-rata 38% YoY. Volume transaksi yang besar menjadi indikator kuat potensi ekonomi digital Indonesia yang terus berkembang.

Dampak Ekonomi dan Pasar dari Pajak Ekonomi Digital

Pendapatan pajak dari sektor digital berkontribusi sekitar 5,2% dari total penerimaan pajak nasional yang mencapai Rp 790 triliun pada 2025. Kenaikan ini menegaskan bahwa ekonomi digital menjadi pilar penting dalam struktur fiskal Indonesia. Sebagai perbandingan, pada 2023 kontribusi pajak digital hanya sebesar 3,7% dari total penerimaan pajak.

Kontribusi Pajak Digital terhadap Pendapatan Negara

Peningkatan kontribusi pajak digital sejalan dengan percepatan digitalisasi ekonomi dan transformasi layanan keuangan. Kenaikan pendapatan pajak ini juga mendukung pembiayaan berbagai program pembangunan nasional, terutama di sektor infrastruktur teknologi dan pemberdayaan UMKM digital.

Data historis menunjukkan tren positif pertumbuhan pajak ekonomi digital, dengan CAGR (Compound Annual Growth Rate) sekitar 30% selama 2023-2025. Faktor pendukung utama adalah keberhasilan Direktorat Jenderal Pajak dalam mengimplementasikan teknologi monitoring dan pengenaan pajak berbasis digital.

Pengaruh Pajak Digital terhadap Pengembangan PSME dan Fintech

Kebijakan pajak yang transparan dan terukur memberikan insentif bagi PSME untuk bertransformasi digital. Namun, terdapat tantangan berupa beban pajak yang relatif tinggi bagi pelaku usaha kecil sehingga pemerintah perlu menyesuaikan tarif dan memberikan fasilitas fiskal agar tidak menghambat pertumbuhan.

Pelaku fintech, khususnya pinjol, mengelola risiko fiskal dengan mengoptimalkan efisiensi operasional dan inovasi produk. Respons pasar terhadap pengenaan pajak digital cukup positif, dengan penyesuaian model bisnis yang adaptif dan peningkatan kepatuhan pajak yang signifikan.

Dampak pada Investor dan Pelaku Kripto

Investor kripto menghadapi risiko perpajakan yang lebih kompleks karena volatilitas pasar dan regulasi yang terus berkembang. Pajak atas capital gain menuntut pencatatan yang teliti dan perencanaan pajak yang matang. Meski demikian, regulasi yang jelas juga membuka peluang investasi yang lebih aman dan terstruktur.

Penguatan regulasi pajak kripto diharapkan dapat menstabilkan pasar, meningkatkan kepercayaan investor institusional, serta mendorong inovasi produk keuangan digital berbasis blockchain.

Prospek dan Rekomendasi Kebijakan Pajak Ekonomi Digital

Proyeksi pendapatan pajak ekonomi digital pada 2026 diperkirakan mencapai Rp 55 triliun, dengan pertumbuhan tahunan sekitar 34%. Tren ini didukung oleh ekspansi layanan digital, adopsi teknologi baru seperti AI dan blockchain, serta peningkatan kepatuhan pajak melalui digitalisasi sistem perpajakan.

Outlook Pajak Ekonomi Digital ke Depan

Pemerintah berencana memperkuat regulasi pajak digital dengan pendekatan berbasis data dan teknologi, seperti penerapan e-invoicing dan sistem pelaporan otomatis. Adaptasi teknologi ini diharapkan meningkatkan efisiensi pengumpulan pajak dan meminimalisir praktik penghindaran pajak.

Selain itu, pengembangan ekosistem PSME digital dan fintech akan terus didorong melalui insentif fiskal dan program pelatihan digitalisasi usaha agar dapat bersaing secara global.

Rekomendasi untuk Pemerintah

Implikasi untuk Investor dan Pelaku Bisnis Digital

Investor dan pelaku bisnis disarankan untuk:

Pertanyaan Umum (FAQ)

Apa saja jenis pajak yang dikenakan pada ekonomi digital?

Jenis pajak utama meliputi Pajak Penghasilan (PPh), Pajak Pertambahan Nilai (PPN), dan pajak capital gain khusus untuk transaksi aset digital seperti kripto.

Bagaimana pajak digital memengaruhi bisnis pinjol dan kripto?

Pajak digital meningkatkan kepatuhan fiskal, namun menambah beban biaya operasional. Di sisi lain, regulasi yang jelas menciptakan pasar yang lebih terstruktur dan kredibel.

Apa tantangan terbesar dalam pengumpulan pajak digital?

Tantangan utama adalah memastikan kepatuhan pelaku usaha dan investor di lingkungan digital yang dinamis serta mengatasi risiko penghindaran pajak melalui teknologi.

Bagaimana pemerintah memanfaatkan pendapatan pajak ekonomi digital?

Pendapatan pajak ekonomi digital digunakan untuk mendukung program pembangunan teknologi, pemberdayaan PSME, serta pengembangan infrastruktur digital nasional.

Pajak ekonomi digital di Indonesia menunjukkan potensi besar sebagai sumber pendapatan negara yang strategis dengan pertumbuhan signifikan mencapai Rp 41 triliun pada 2025. Kontribusi utama datang dari PSME digital, pinjol, dan kripto yang masing-masing memiliki karakteristik dan tantangan tersendiri dalam pengenaan pajak. Dampak fiskal ini mendukung pembangunan ekonomi digital sekaligus memerlukan kebijakan adaptif untuk mendorong kepatuhan dan inovasi.

Ke depan, pemerintah perlu menerapkan strategi fiskal yang lebih fleksibel dan teknologi perpajakan yang mutakhir untuk mengoptimalkan pengumpulan pajak sekaligus mendukung ekosistem digital yang inklusif dan berkelanjutan. Bagi investor dan pelaku usaha, pemahaman mendalam tentang regulasi pajak digital menjadi kunci dalam mengelola risiko dan memanfaatkan peluang investasi di era ekonomi digital yang terus berkembang.

BahasBerita BahasBerita Informasi Terbaru Seputar Internet

BahasBerita BahasBerita Informasi Terbaru Seputar Internet